クレジット決済は最も利用されている支払い方法

クレジット決済とは、クレジットカードを利用して代金を支払う方法です。現金を持ち合わせていなくても支払いでき、代金はカード会社から後日まとめて請求されます。

カード払いでは1回払い・リボルビング払い(リボ払い)・ボーナス払いなど支払い方法が選べます。店頭はもちろん公共料金や税金の支払い、ECサイトでショッピングをした際など幅広い場面で利用可能です。

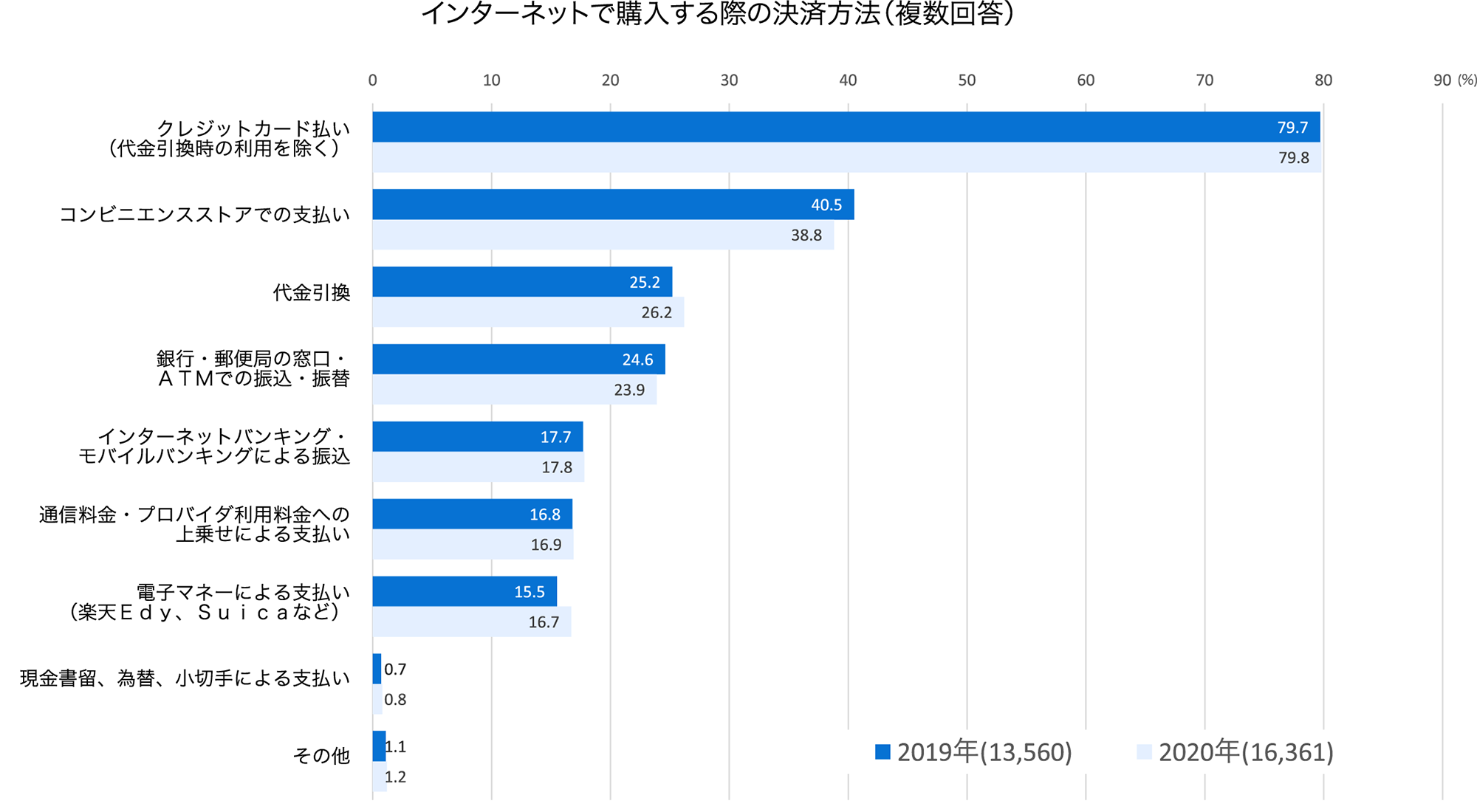

総務省が発表している「令和3年 情報通信白書」によると、インターネットで商品を購入する際の決済方法は、クレジットカード決済がおよそ8割と最も多く利用されています。

ECサイトへのクレジット決済の導入は顧客のニーズに応えることになり、機会損失の防止にもつながるといえるでしょう。

参考:令和3年 情報通信白書

クレジットカード決済の仕組み

ここではクレジット決済の仕組みを「カード会社との直接契約」と「決済代行会社との契約」に分けて、それぞれ解説します。

クレジットカード会社と直接契約する場合

クレジットカード会社との直接契約では、決済処理や売上入金といったやり取りを事業者とカード会社間で行います。例えば、ECサイトでクレジット決済をした場合、決済処理から売上入金までの流れは以下のとおりです。

【顧客がECサイトで商品を購入し、クレジットカードで決済した場合】

- ECサイトがクレジットカード会社に決済処理を要求

- クレジットカード会社がECサイトに売上を入金(決済手数料を差し引く)

クレジットカード会社と直接契約をしているため、決済処理から売上入金までの工程が短い点がメリットです。

ただし、VISA・Master Card・JCBといったクレジットカードのブランドごとの契約や、対応するシステムの構築が必要になるためコストがかかります。また、それぞれのカード会社に決済処理を要求しなければならず、管理業務が煩雑になるデメリットも挙げられるでしょう。

クレジット決済代行会社と契約する場合

クレジット決済代行会社は事業者とカード会社の仲介役となり、決済処理や売上入金などを代行します。直接契約と同じように決済処理から売上入金までの流れを見てみましょう。

【顧客がECサイトで商品を購入し、クレジットカードで決済をした場合】

- ECサイトが、決済代行会社に決済処理を要求

- 決済代行会社が、クレジットカード会社に決済処理を要求

- 決済結果を受領後にECサイトへ返却

- クレジットカード会社が、決済代行会社へ売上を入金

- 決済代行会社が、ECサイトへ売上を入金(決済手数料を差し引く)

決済代行会社では、決済処理などの手続き業務を一本化できるメリットがあります。加えて契約・売上入金・システム構築もまとめられることで、コスト削減や業務効率化を実現できます。

顧客にとってのクレジット決済のメリット・デメリット

クレジット決済が選ばれる背景には、どのような理由があるのでしょうか。ここからは、顧客にとってのクレジット決済におけるメリットとデメリットについてお伝えします。

顧客にとってのクレジット決済のメリット

クレジット決済が人気の理由は「現金が不要」「ポイントがつく」など、顧客にとって多くのメリットがあるためです。顧客側から見た主な3つのメリットを紹介します。

現金のやり取りが不要

クレジット決済は現金不要のため、会計時にスムーズなやり取りが可能です。暗証番号の入力やサインをするだけで決済でき、最近は端末にかざすだけで支払えるクレジットカードも登場しています。

多額の現金を持ち歩かなくてもよく、コロナ禍では接触を控えられる点でも安心といえるでしょう。さらに現金の持ち合わせがない場合や高額商品を購入したいとき、海外旅行にも便利です。銀行やATMで現金を下ろさなくても決済が完了し、海外では両替の手間が省けます。

光熱費などの固定費をクレジット決済にしておけば、支払い忘れを防げる点もメリットでしょう。クレジット決済を利用すると毎月「利用代金明細書」が届くため、資金管理にも役立ちます。

分割払いができる

分割払いとは利用代金を複数回に分けて支払う方法です。月々の支払額を抑えたいときに利用しますが、支払い回数の上限はカード会社によって異なります。一括払いにしたものを後から分割払いに変更できるカード会社もあり、口座残高に余裕がない場合などに便利でしょう。

同じような支払い方法に「リボ払い」もありますが、分割払いが支払い回数を自由に設定できるのに対し、リボ払いは月々の支払額を一定にする方法です。

どちらも計画的に支払えるメリットはありますが、手数料がかかる点は留意しましょう。支払い回数が多くなるほど手数料の負担も大きくなるので、無理のない範囲での利用が大切です。

ポイントや保険などの特典がある

多くのクレジットカードには、ポイントサービスや付帯保険などの特典が設定されています。ポイント還元率はカード会社によって異なりますが、利用金額に応じてポイントが貯まるため、現金で支払うよりもお得といえるでしょう。

付帯保険の種類はカードによってさまざまで、カードを紛失・盗難した際の「紛失・盗難保険」はほとんどのクレジットカードに付帯しています。

購入品の盗難・破損を補償する「ショッピング保険」、旅行中の病気や怪我を補償する「旅行傷害保険」などは、旅行代金をクレジット決済した場合に付帯されることが多い保険です。

顧客にとってのクレジット決済のデメリット

反対にデメリットも確認しておく必要があります。クレジット決済にはリスクがある点を認識しておきましょう。

情報漏えいや不正利用のリスクがある

フィッシング詐欺やスキミングといった犯罪を聞いたことがあるでしょうか。フィッシング詐欺とは偽サイトなどに誘導して、クレジット情報を入力させ盗み出す行為です。また、スキミングは特殊な装置でカード情報を抜き取ります。

どちらも不正利用される恐れがあり、発覚した際には早急にカード会社へ連絡してカード利用の停止を依頼することが重要です。クレジット決済にはリスクがともなうことを理解し、次のような対策をとりましょう。

- メールで届いたURLは極力クリックしない

- セキュリティリスクが少ない、信頼できるECサイトを選ぶ

- 車内などにカードを放置しない

借金と考える方がいる

クレジット決済は、一時的にカード会社が代金を立て替える仕組みであることから「借金」ととらえる方も一定数います。キャッシングやカードローンは「お金を借りる」行為ですが、クレジットカードは「代金の後払い」となるため、厳密には借金ではありません。

しかし、クレジットカードを使いすぎてしまい、支払いが滞る可能性はあります。そこから借金に発展することも考えられるため、利用・支払いは計画的に行うことが大切です。

また、なかにはカード払いを好まない方、そもそもクレジットカードをもっていない方もいるでしょう。事業者側としては、複数の決済方法を導入することが重要といえます。

事業者にとってのクレジット決済のメリット・デメリット

事業者側から見たクレジット決済のメリット・デメリットには、どのようなものが挙げられるのでしょうか。ここからは事業者にとってのクレジット決済についてお伝えします。

事業者にとってのクレジット決済のメリット

事業者がクレジット決済を導入するメリットはいくつかあります。そのなかでも、主なメリットは以下の3つです。

機会損失を防ぐ

クレジット決済を導入することで、販売機会の損失を防げます。「クレジット決済が最も利用されている支払い方法である」と前述したように、クレジット払いを希望する顧客は多くいるでしょう。

銀行が営業していない早朝や深夜などでも、クレジット決済なら時間を気にせず欲しいと思ったタイミングで買い物ができます。顧客にとってもさまざまなメリットがあるため、クレジット決済ができないECサイトは利用しないと考える方もいるでしょう。

クレジット決済の導入は販売機会の拡大になり、顧客数や売上の増加にもつながります。複数の支払い方法を用意することで、顧客満足度やリピート率の向上も期待できるでしょう。

単価アップが見込める

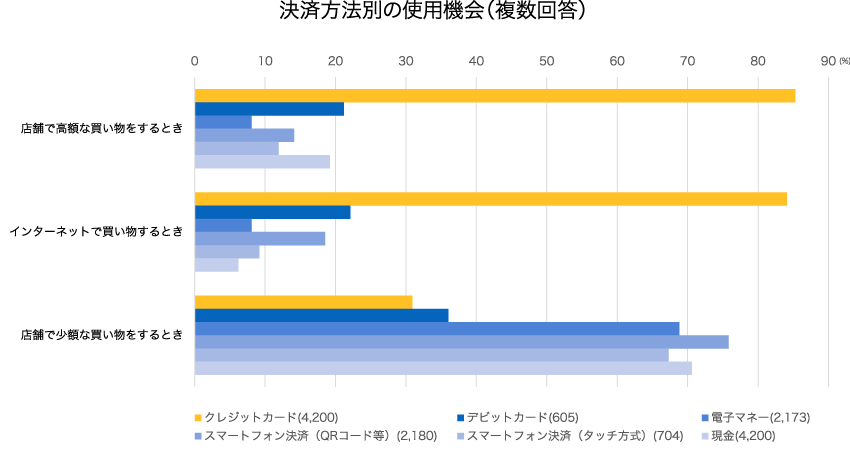

2つ目のメリットは、販売単価の向上です。公正取引委員会が発表している「クレジットカードの取引に関する実態調査報告書」によると、クレジットカードの使用機会で最も多かったのは「店舗で高額な買い物をするとき」が85.3%、次いで「インターネットで買い物をするとき」の84.1%でした。

現金では躊躇してしまうような高額商品でも、クレジット決済なら後払いや分割払いを利用できることから、購入のハードルが下がるとされています。また、支払いの現実感が薄れることで、支出機会が増加するとも考えられるでしょう。このことから現金払いに比べると、クレジット決済は客単価の向上が見込めるといえます。

参考:クレジットカードの取引に関する実態調査報告書

未払いリスクや管理コストの軽減

事業者の業務負担を軽減できる点も大きなメリットです。例えば、商品提供後に支払う「後払い」では代金の未回収リスクがあり、先払いであったとしても銀行振込やコンビニ決済などの場合は、未払いによる注文キャンセルといったケースが考えられます。

その点クレジット決済は、カード会社が購入代金を立て替えて入金するため、代金が振り込まれないリスクを回避できます。

また、現金の授受が減ることで現金管理の手間も省けるでしょう。決済代行会社を利用すれば売上入金も一本化できるため、管理業務効率化につながります。

事業者にとってのクレジット決済のデメリット

事業者がクレジット決済を導入するデメリットとしては、主に「チャージバックのリスク」と「決済手数料」が挙げられます。それぞれ詳しく確認していきましょう。

チャージバックのリスクがある

チャージバックとは、第三者による不正利用などの理由でカード保有者がクレジット決済に同意しなかった場合に、カード会社から売上入金の拒否あるいは返還を請求されることです。

チャージバックが発生した場合、事業者はカード会社からの要請に応じなければならず、発送済みの商品も戻りません。カード会社による補償・補填もないため損失が発生します。

対策としてはECサイトのセキュリティレベルを高めることが重要で、プライバシーマークなどに準拠している決済代行会社を選ぶ、あるいは3Dセキュアの導入が考えられるでしょう。

3Dセキュアとは、セキュリティコードやパスワードで認証し、安全にクレジット決済を行う仕組みです。

高リスクと判断された決済のみ認証要求が行われる「3Dセキュア2.0(EMV-3Dセキュア)」にも対応しており、決済時のリスク判定軽減につながります。

3Dセキュア2.0について詳しくはこちら手数料がかかる

クレジット決済を受け付けるたびに手数料が発生し、費用は事業者側が負担します。料率は業種・業態によって異なり、カード会社や決済代行会社によってもさまざまです。あくまでも事業者が負担するコストであるため、顧客の決済額へ上乗せはできません。

また、決済代行会社と契約する場合は決済手数料以外に、月額費用やデータ処理の手数料(トランザクション費用)がかかるケースもあります。手数料や費用については次項で詳しく確認しましょう。

クレジット決済にかかる手数料・費用

決済手数料は業種によって異なり、利用機会が多い業種ほど手数料の相場が低くなります。以下は一般的な料率です。

| コンビニ・家電量販店 | 1~2% |

|---|---|

| デパート・百貨店 | 2~3% |

| 小売店・専門店・飲食店 | 3~5% |

| クラブ・バー・居酒屋 | 4~6% |

また、決済代行会社と契約してクレジット決済を導入する際には、決済手数料以外に次のような費用が挙げられます。

- 初期費用

- 月額費用

- トランザクション費用(データ処理の手数料)

クレジットカード決済代行のイプシロンを例に見てみましょう。主な費用は以下のとおりです。

| VISA/Master/DINERS | JCB/AMEX | |

|---|---|---|

| 初期費用 | 無料 | 無料 |

| 月額費用 | 無料 | 無料 |

| トランザクション費用 | 無料 | 無料 |

| 決済手数料(税抜) | 法人:4~5% 個人:5% |

法人:4~5% 個人:5% |

| 月額最低手数料(税抜) | 法人:2,500円 個人:1,300円 |

法人:1,000円 個人:500円 |

月額最低手数料は毎月支払う利用料金で、決済手数料と比較し上回った方が適用されます。また、月々5,000円の「手数料お得プラン」を利用すると、決済手数料が3.6%、月額最低手数料が無料になります。必要に応じてオプションも有効活用することが重要です。

クレジット決済費用について詳しくはこちら

売上金の入金サイクル

決済代行会社を利用した場合、クレジットカード会社から決済代行会社へ入金され、決済代行会社によってECサイトへ売上が入金されます。ここでは代行会社からの入金サイクルについて解説しましょう。

基本的な入金サイクル

基本的には売上確定した翌月末、あるいは翌々月末に入金されるのが一般的です。

- 売上月の翌月末に入金

- 売上月の翌々月末に入金

代行会社によって入金サイクルは異なりますが、決済処理を行う時期でも売上入金日が変動します。例えば、以下のようなケースがあります。

- 売上確定月に決済処理を要求→翌月末に売上入金

- 売上確定月の翌月に決済処理を要求→翌々月末に売上入金

あくまでも、入金日は決済処理を要求した月で判断されるため注意しましょう。

業者によっては早期入金や2回締めのサービスもある

売上の入金回数を増やせるオプションサービスを提供している代行会社もあります。例えば、決済代行会社イプシロンが提供している入金サイクルにかかわるオプションサービスは、次の2つです。

- 早期入金サービス

- 2回締め

イプシロンでは「月ごとの売上金が翌々月20日」に入金されますが、早期入金サービスを利用すると翌月15日に入金できます。さらに2回締めでは月の前半の売上は翌月20日に、後半の売上は翌々月5日に入金となり、早期の入金サイクルの実現が可能です。詳しいサービス内容は、こちらの公式ページからご覧いただけます。

早期入金サービスについて詳しくはこちら2回締めについて詳しくはこちら

ECサイトにクレジット決済は必須

クレジット決済はインターネット上で最も利用されている決済方法であり、ECサイト運営には導入が不可欠といえます。クレジット決済を導入することで、販売機会の拡大・顧客数の増加・売上拡大などのメリットを得られるでしょう。

ECサイトがクレジット決済を導入するためには、カード会社と直接契約する方法と決済代行会社を利用する方法がありますが、手間やコストを考えると一本化できる決済代行会社がおすすめです。ただし、代行会社によって決済手数料・月額費用・入金サイクルが異なるため、慎重な比較検討が大切でしょう。

イプシロンは、初期費用やトランザクション費用がかからないため、最短・低コストで決済を導入したい方におすすめの決済代行会社といえます。

約40,000社の導入実績をもち、国際規格のPCI DSS Ver3.2に完全準拠したセキュリティ環境で安全・安心な運用が可能です。クレジット決済以外にも電子マネーやコンビニ決済など、豊富な決済サービスに対応しており「3Dセキュア認証支援サービス」や「チャージバック保証サービス」といったオプションサービスも充実しています。

3Dセキュア認証支援サービスについて詳しくはこちらチャージバック保証サービスについて詳しくはこちら

GMOイプシロンではクレジットカード決済がお得になるキャンペーンを実施しております。導入をご検討の方はぜひお申込みくださいませ。

キャンペーン詳細はこちらイプシロンの資料請求はこちら