コンビニ決済の特徴とは

コンビニ決済の主な特徴として、次の3つのポイントが挙げられます。

- 24時間どこでも支払いができる

- カード決済の次に利用者が多い決済方法

- 前払いと後払いがある

それぞれの特徴を以下で解説します。

24時間どこでも支払いができる

コンビニ決済は、インターネット上で販売されている商品の代金を、コンビニで支払う決済手段です。コンビニが商品代金の収納代行を請け負うため、EC事業者は顧客一人ひとりの商品代金を受け取ったり、おつりを渡したりといった手間がかかりません。

また、購入者にとってはいつでも商品代金を支払いできることが特徴です。例えば、24時間365日営業しているコンビニを利用した場合、時間帯や曜日を問わず、購入者の好きなタイミングで商品代金を精算できます。

くわえて、コンビニは全国の都市部だけでなく、駅から離れた住宅街の周辺にも分布しています。購入者は自宅の近くの店舗はもちろん、外出先にある店舗でも商品代金の支払いが可能です。このように、コンビニ決済は24時間どこでも支払いできる利便性の高さが魅力といえます。

カード決済の次に利用者が多い決済方法

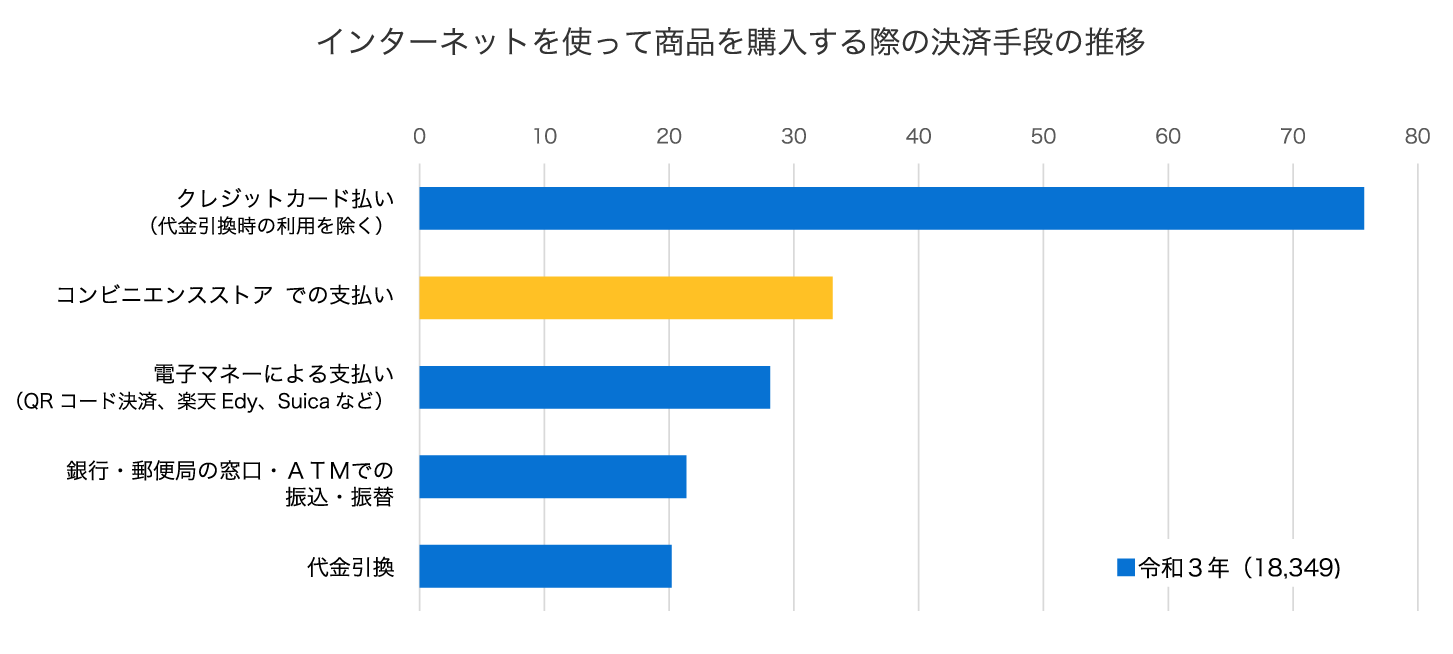

コンビニ決済は、クレジットカード決済に次いで人気の高い決済手段です。総務省が2021年に公表した「通信利用動向調査報告書(世帯編)」によると、インターネットを利用して商品を購入する場合の決済手段の割合は、次のとおりです。

- 1位:クレジットカード決済(75.7%)

- 2位:コンビニ決済(33.1%)

- 3位:電子マネーによる支払い(28.1%)

クレジットカードをもっていない方は、コンビニ決済や電子マネーによる決済手段を利用している可能性が高いといえます。コンビニ決済をECサイトに導入すれば、顧客の幅をさらに広げられ、取りこぼしも減らせるでしょう。

参照:令和3年 通信利用動向調査報告書(世帯編)

前払いと後払いがある

コンビニ決済には、前払いと後払いの2種類の支払い方法があります。前払いとは、EC事業者が商品を発送する前に、商品代金を支払う方法です。購入者が商品の注文後にコンビニで商品代金を支払うと、支払いの通知がコンビニからEC事業者に届きます。運営者は、支払い確認を行った後に、商品を発送します。

後払いは、購入者の手元に商品が届いてから商品代金が支払われる方法です。運営者は、商品の注文を確認した後に商品を発送します。購入者の手元に商品が届くと、同梱もしくは別便で届いた払込票をコンビニの支払窓口に持参して商品代金を支払います。

事業者にとって、前払いは商品代金を回収できないリスクを減らせることがメリットです。後払いの場合は注文後すぐに商品を発送するため、注文がキャンセルされる可能性が低くなり、販売の機会損失のリスクを抑えられる利点があります。

コンビニ決済の仕組み・支払い方法

ECサイトにコンビニ決済を導入するうえで、どのような仕組みになっているのか把握しておくことが大切です。以下ではコンビニ決済の仕組みと、主な支払い方法の種類も解説します。

コンビニ決済の仕組み

コンビニ決済の前払い・後払いの流れを時系列に沿って見てみましょう。

【前払い】

- 1. 購入者:コンビニ決済(前払い)を選択する

- 2. EC事業者:注文確定後、購入情報を収納代行会社に送信する

- 3. 収納代行会社:コンビニ決済の払込用番号を購入者に発行する

- 4. 購入者:払込用番号をもとに、コンビニで商品代金を支払う

- 5. コンビニ:商品代金を収納代行会社に入金する

- 6. 収納代行会社:商品代金をEC事業者に入金する

- 7. EC事業者:支払い確認後、商品を発送する

【後払い】

- 1. 購入者:コンビニ決済(後払い)を選択する

- 2. EC事業者:注文確定後、購入情報を収納代行会社に送信する

- 3. 収納代行会社:コンビニ決済の払込票を購入者に発送する

- 4. EC事業者:商品を発送する

- 5. 収納代行会社:商品代金をEC事業者に立替払いする

- 6. 購入者:商品を受け取り、コンビニで商品代金を支払う

- 7. コンビニ:商品代金を収納代行会社に入金し、EC事業者に支払い通知を送信する

コンビニ決済の支払い方法

コンビニ決済には、払込票・払込用番号を利用する2種類の方法があります。それぞれの支払い方法の特徴、メリット・デメリットを把握することで、どちらの方法が自社サイトの決済手段に適しているのか見極められるでしょう。以下では、それぞれの支払い方法について解説します。

払込票での支払い

払込票は、商品代金を支払うための用紙です。払込票に記載されているバーコードをレジで読み込み、商品代金を支払います。払込票は、電気・水道・ガスなどの使用料金を支払う際に用いられる、振込用紙と支払い方法が似ています。そのため、オンライン決済やスマートフォンでの支払い操作に慣れていない方でも、気軽に利用しやすい決済手段といえるでしょう。

ただし、払込票を商品と一緒に梱包・発送する手間が発生します。また、購入者が払込票を紛失したり、支払いを忘れたりした場合は商品代金の回収が遅くなるリスクが高まります。未回収とならないよう、あらかじめ対策を講じておきましょう。

払込用番号での支払い

商品代金を支払う際に必要な情報を数字に変換したのが、払込用番号です。払込用番号をコンビニのレジで提示することで、読み込んだ情報をもとに商品代金を支払える仕組みです。

払込用番号を利用した商品代金の支払方法には、以下の2種類があります。レジでスマートフォンの画面にバーコードを表示させる方法と、コンビニにあるタッチパネル式の機器に払込用番号を入力して、支払い用紙を印刷する方法です。

払込用番号での支払いは購入者自ら払込用番号を提示・入力する必要があるため、端末操作が苦手な方にとっては負担になります。一方で、EC事業者にとっては払込票を発送する手間が省けます。

セブンイレブンでの支払イメージはこちらローソンでの支払イメージはこちら

セイコーマートでの支払イメージはこちら

ファミリーマートでの支払イメージはこちら

ミニストップでの支払イメージはこちら

コンビニ決済のメリット

EC事業者がコンビニ決済を導入する主なメリットは次の3つです。

- 販売の機会が増える

- 未回収のリスクが少ない

- リアルタイムで入金を確認できる

販売の機会が増える

コンビニ決済は、コンビニのレジで商品代金を現金で支払う方法です。そのため、クレジットカードの保有率が低い若年層や、パソコンやスマートフォンの操作が苦手でオンライン決済に抵抗がある方、商品を確認してから支払いをしたい方、現金派の方でも抵抗感なく利用できます。

自身が運営するECサイトの決済手段にコンビニ決済を導入すれば、上記のようなユーザーも顧客に取り込みやすいでしょう。顧客の幅が広がると販売の機会を増やせ、取りこぼしが減るため、ECサイトの売上アップが見込めます。

未回収のリスクが少ない

商品代金が回収不能になるリスクを下げられることも、コンビニ決済のメリットです。前払いの場合は、商品を発送する前に商品代金を支払うため、未回収リスクや商品発送後に注文がキャンセルになるリスクを減らせます。

一方で後払いは購入者が払込票の紛失や、支払いを忘れるケースがあり、代金を回収できなかったり、遅れたりするリスクがともないます。しかし、未払いとなった際に商品代金を保証してくれる制度がある収納代行会社と契約しておけば、未回収のリスクに備えられるでしょう。

購入者が商品代金を支払わなかった場合も、未回収の代金を保証されるので、損失を受ける心配がありません。対策さえしていれば、コンビニ決済は未回収による売上減少のリスクを減らせる決済方法といえるでしょう。

リアルタイムで入金を確認できる

購入者が支払った商品代金の入金確認をリアルタイムで行えるため、商品の発送がスムーズになるメリットがあります。一般的な振込の場合、郵便局や銀行の営業時間内でなければ入金を確認できません。

例えば、購入者が金曜日の夜9時に商品代金を振り込んだ場合、月曜日の営業開始時間になるまで入金確認が滞ります。また、振込の場合は入金の確認後に商品を発送するため、発送準備や商品の到着が遅れることもあるでしょう。

コンビニ決済なら、コンビニや収納代行会社からリアルタイムで支払いの通知が届くため、スピーディーな入金確認ができます。入金から商品発送までの期間を短縮できるので、購入者の手元に早く商品を届けることが可能です。

コンビニ決済のデメリット

コンビニ決済を導入することでさまざまなメリットを得られますが、以下に挙げるデメリットも生じます。

- 購入者はコンビニに行かなければならない

- 事業者にとって手続きが煩雑

それぞれ以下で解説します。

購入者はコンビニに行かなければならない

コンビニ決済のデメリットは、購入者にコンビニへ足を運んでもらう必要がある点です。コンビニ決済は、コンビニの店舗が多い地域に住まいがある方には利便性の高い決済手段ですが、生活圏内にコンビニが少ない方にとっては手間になります。

また、コンビニ決済は全国のコンビニで商品代金を支払えますが、対象外のコンビニでは支払えません。そのため、対象のコンビニが近くにない場合は、コンビニ決済に対応している店舗を探す必要があります。事業者としては、なるべく対象のコンビニが多い決済業者を選ぶことが重要です。

事業者にとって手続きが煩雑

コンビニ決済を導入する際、EC事業者は煩雑な手続きをしなければなりません。自社ですべての手続きを行う場合、ECサイトの運営業務に加えて決済に関する業務の負担が増えるでしょう。

しかし、コンビニ決済代行ができる業者を利用すれば、コンビニ決済とECサイトの連携や、コンビニ決済を利用するための審査などもスムーズに済ませられます。コンビニ決済代行サービスを利用して手続きの負担を減らし、ECサイトの運営に集中できる環境を整えましょう。

コンビニ決済業者を選ぶ際のポイント

コンビニ決済業者の選定ポイントは、以下の2点が挙げられます。

- 手数料が安い業者を選ぶ

- 未回収リスクがないことを確認

本項で解説する2つのポイントを参考に、自社サイトに適したコンビニ決済業者を選びましょう。

手数料が安い業者を選ぶ

コンビニ決済業者に依頼した場合、手数料を支払わなければなりません。手数料は、決済ごとに発生するため、できるだけ手数料が安いコンビニ決済業者を選ぶことをおすすめします。

コンビニ決済業者に支払う手数料の相場は、商品代金の2~5%程度が一般的です。例えば、3,000円の商品を販売した場合、60~150円程度の手数料が発生します。仮に、同商品が1カ月に100個売れた場合に生じる手数料は、6,000~15,000円程度です。

業者によっては手数料のほかにも、コンビニ決済の導入費用や、業者が提供するシステムの月額利用料も発生します。できるだけコストを抑えるためにも、手数料が安いコンビニ決済業者を選びましょう。

イプシロンコンビニ決済の料金表はこちら fincode byGMOコンビニ決済手数料について詳しくはこちら未回収リスクがないことを確認

コンビニ決済業者を選ぶ際は、未回収のリスクに備えた保証制度の有無を確認しましょう。前払いの場合は、商品代金の入金を確認してから商品を発送するため、未回収のリスクはほぼありません。

一方で後払いは商品の発送後に商品代金が入金されるため、未回収になるリスクがあります。商品代金を回収できない場合、未回収分はEC事業者の損失になり、売上や利益が減少してしまいます。未回収のリスクに対応するためにも、未払い分の商品代金を保証してくれるコンビニ決済業者を選ぶようにしましょう。

ただし、コンビニ決済業者のなかには虚偽の広告により「未回収リスクがゼロ」と謳う悪徳な業者も存在します。選定する際は保証制度の規程や契約内容、評判なども確認し、信頼できる会社を選ぶことをおすすめします。

ECサイトを運営するならコンビニ決済は必須

コンビニ決済はクレジットカード決済に次いで人気のある決済手段であるため、ECサイトの運営には不可欠です。ECサイトの決済方法にコンビニ決済を導入することで、クレジットカードや銀行口座をもっていない方、オンライン決済が苦手な方の取りこぼしを減らせます。

ECサイトの利用者が増えれば販売の機会が多くなり、売上アップも期待できるでしょう。ただし、コンビニ決済の自社での構築は煩雑であるため、信頼できる決済代行サービスの利用を検討しましょう。なかでも手数料が安く、大手が運営しているので安心して利用できるGMOイプシロンがおすすめです。

コンビニ決済について詳しくはこちらGMOイプシロンは、初期費用が不要の決済代行サービスです。コンビニ決済をはじめとする多彩な決済手段を選べるうえに、Webで簡単に申し込みできます。

また、オプションやサービスも充実しており、オプションの早期入金サービスを利用すると、従来の入金サイクルよりも早い月末締め翌月15日入金とする支払いサイクルに変更できます。セキュリティ対策も万全であり、安心して利用できます。

早期入金サービスについて詳しくはこちらまた、コンビニ決済の導入を、REST APIとモバイルSDKの開発ベースで行いたい方はfincode byGMOをご検討ください。本番導入前に、無償提供のテストアカウントと開発環境で実際の操作感を知ることができますので、決済導入の比較検証にもオススメです。

fincode byGMOはこちらGMOイプシロンの概要説明をまとめた資料は以下のリンクから確認できるので、ぜひ参考にしてください。

イプシロンの資料請求はこちらGMO後払いについて詳しくはこちら